ข่าว

FETCO เผยดัชนีเชื่อมั่นนักลงทุนพุ่งสูงสุดเกณฑ์ร้อนแรงมากคาดหวังท่องเที่ยวฟื้น

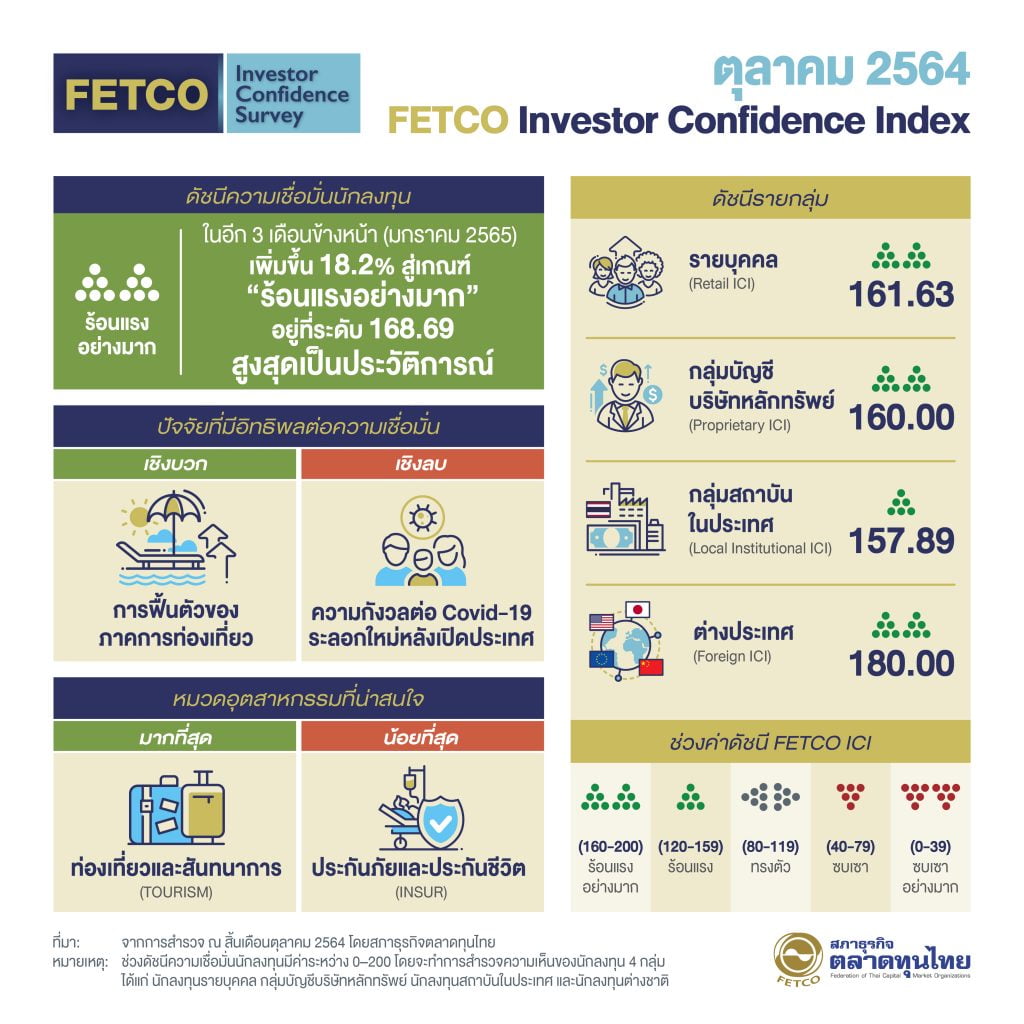

นายไพบูลย์ นลินทรางกูร ประธานกรรมการสภาธุรกิจตลาดทุนไทย เปิดเผยว่า ดัชนีความเชื่อมั่นนักลงทุน (FETCO Investor Confidence Index) ผลสำรวจในเดือน ต.ค.64 พบว่าดัชนีความเชื่อมั่นนักลงทุน (FETCO Investor Confidence Index: ICI) ในอีก 3 เดือนข้างหน้า อยู่ที่ระดับ 168.69 สูงสุดตั้งแต่เริ่มทำการจัดทำดัชนี โดยปรับตัวเพิ่มขึ้น 18.2% จากเดือนก่อนหน้ามาอยู่ในเกณฑ์ “ร้อนแรงอย่างมาก”

นักลงทุนคาดหวังการฟื้นตัวของภาคการท่องเที่ยวเป็นปัจจัยหนุนมากที่สุด รองลงมาคือแผนการฉีดวัคซีนเพื่อคลี่คลายสถานการณ์โควิด-19 และการฟื้นตัวของเศรษฐกิจในประเทศ สำหรับปัจจัยที่ฉุดความเชื่อมั่นนักลงทุนมากที่สุด ได้แก่ ความกังวลต่อสถานการณ์ระบาดของโควิด-19 ระลอกใหม่หลังเปิดประเทศ รองลงมาคือการถดถอยของเศรษฐกิจในประเทศ และสถานการณ์ความขัดแย้งระหว่างประเทศ

ผลสำรวจโดยสรุป ดังนี้

– ดัชนีความเชื่อมั่นรวมทุกกลุ่มนักลงทุนในอีก 3 เดือนข้างหน้า (ม.ค.65) อยู่ในเกณฑ์ “ร้อนแรงอย่างมาก” (ช่วงค่าดัชนี 160-200) ปรับตัวเพิ่มขึ้น 18.2% จากเดือนก่อนหน้ามาอยู่ระดับ 168.69

– ความเชื่อมั่นนักลงทุนกลุ่มนักลงทุนบุคคล กลุ่มบัญชีบริษัทหลักทรัพย์ และกลุ่มนักลงทุนต่างประเทศอยู่ในระดับ “ร้อนแรงอย่างมาก” ในขณะที่กลุ่มนักลงทุนสถาบันในประเทศอยู่ในระดับ “ร้อนแรง”

– หมวดธุรกิจที่น่าสนใจมากที่สุด หมวดท่องเที่ยวและสันทนาการ (TOURISM)

– หมวดธุรกิจที่ไม่น่าสนใจมากที่สุด คือ หมวดประกันภัยและประกันชีวิต (INSUR)

– ปัจจัยหนุนที่มีอิทธิพลต่อตลาดหุ้นไทยมากที่สุด คือ การฟื้นตัวของภาคการท่องเที่ยว

– ปัจจัยฉุดที่มีอิทธิพลต่อตลาดหุ้นไทยมากที่สุด คือ ความกังวลต่อสถานการณ์ระบาดของโควิด-19 ระลอกใหม่หลังเปิดประเทศ

ผลสำรวจ ณ เดือนต.ค.64 รายกลุ่มนักลงทุน พบว่าความเชื่อมั่นนักลงทุนบุคคลปรับเพิ่มขึ้น 18.6% อยู่ที่ระดับ 161.63 อยู่ในระดับสูงสุดตั้งแต่เริ่มทำการสำรวจดัชนี กลุ่มบัญชีบริษัทหลักทรัพย์ปรับลด 6.7% อยู่ที่ระดับ 160.00 กลุ่มนักลงทุนสถาบันในประเทศปรับเพิ่ม 18.4% อยู่ ที่ระดับ 157.89 และกลุ่มนักลงทุนต่างชาติ ปรับเพิ่ม 26.0% อยู่ที่ระดับ 180.00

นายไพบูลย์ ระบุว่า ในเดือน ต.ค.64 SET Index ปรับตัวสูงขึ้นจากเดือนก่อนหน้า โดยได้ผลกระทบในเชิงบวกจากการผ่อนคลายมาตรการล็อกดาวน์ การออกมาตรการท่องเที่ยวทั้งโครงการเราเที่ยวด้วยกันเฟส 3 และทัวร์เที่ยวไทย รวมถึงแผนการเปิดประเทศเพื่อรับนักท่องเที่ยวจากต่างประเทศของภาครัฐ

โดยหุ้นที่อยู่ในกลุ่มที่เกี่ยวข้องกับการเปิดเศรษฐกิจปรับตัวสูงขึ้นกว่ากลุ่มอื่น ส่งผลให้นักลงทุนต่างชาติซื้อสุทธิในตลาดทุนไทยอย่างต่อเนื่องเป็นเดือนที่ 3 โดยมีมูลค่าซื้อสุทธิกว่า 15,773.15 ล้านบาทในเดือน ต.ค. ในขณะที่อัตราการฉีดวัคซีนโควิด-19 ในประเทศไทย ครอบคลุมกว่า 70% ของจำนวนประชากรสำหรับเข็มแรก และเกือบ 50% สำหรับเข็มสอง

ทั้งนี้ SET index ณ สิ้นเดือน ต.ค.64 ปิดที่ 1,623.43 จุด ปรับตัวเพิ่มขึ้น 1.1% จากเดือนก่อนหน้า

ปัจจัยต่างประเทศที่น่าติดตาม ได้แก่ วิกฤติพลังงานโลกซึ่งราคาพลังงานทั้งน้ำมันดิบ ก๊าซธรรมชาติ ถ่านหิน ปรับตัวสูงขึ้นมาก การเติบโตของเศรษฐกิจจีนที่อาจชะลอตัวจากการขาดแคลนพลังงานในประเทศ สถานการณ์ความขัดแย้งระหว่างสหรัฐฯและจีน ทั้งประเด็นการค้า และประเด็นความสัมพันธ์ระหว่างสหรัฐและไต้หวัน รวมถึงความกังวลต่อโอกาสที่จะเกิดภาวะเศรษฐกิจชะงักงันและเงินเฟ้อพร้อมกัน (Stagflation) ซึ่งจะส่งผลต่อความผันผวนของตลาดหุ้นจากการประกาศตัวเลขเงินเฟ้อที่สูงกว่าระดับปกติมากในหลายประเทศ

ในส่วนของปัจจัยในประเทศที่น่าติดตาม ได้แก่ การประกาศผลประกอบการบริษัทจดทะเบียนไตรมาส 3/64 ความเสี่ยงจากการเกิดการแพร่ระบาดของโควิด-19 ระลอกใหม่จากการเปิดรับนักท่องเที่ยวต่างชาติโดยไม่ต้องกักตัวสำหรับประเทศที่มีความเสี่ยงต่ำที่เริ่มในเดือน พ.ย. ซึ่งจะต้องมีการติดตามและเฝ้าระวังจากภาครัฐอย่างเคร่งครัด อีกทั้งสถานการณ์น้ำท่วมที่ยังยืดเยื้อ และราคาพลังงานที่ปรับสูงขึ้นอาจส่งผลกระทบต่อการเติบโตของเศรษฐกิจ

นางสาวอริยา ติรณะประกิจ รองกรรมการผู้จัดการ สมาคมตลาดตราสารหนี้ไทย กล่าวว่า ดัชนีคาดการณ์อัตราดอกเบี้ย (Interest Rate Expectation Index) ในการประชุมคณะกรรมการนโยบายการเงิน (กนง.) รอบเดือน พ.ย.นี้อยู่ที่ระดับ 50 เพิ่มขึ้นเล็กน้อยจากครั้งที่แล้ว และยังอยู่ในเกณฑ์ “ไม่เปลี่ยนแปลง (Unchanged)”

สะท้อนมุมมองของตลาดที่คาดว่าการประชุม กนง.ในเดือนนี้จะคงอัตราดอกเบี้ยนโยบายที่ 0.5% เนื่องจากธนาคารแห่งประเทศไทย (ธปท.) ได้ทำการกระตุ้นเศรษฐกิจผ่านมาตรการช่วยเหลือลูกหนี้และธุรกิจต่างๆ เช่น สินเชื่อฟื้นฟู และพักทรัพย์พักหนี้ ความจำเป็นในการปรับลดอัตราดอกเบี้ยนโยบายจึงลดลง อย่างไรก็ตาม ต้องคอยจับกิจกรรมทางเศรษฐกิจและตัวเลขผู้ติดเชื้อหลังเปิดเมือง หากสถานการณ์โควิดกลับมาแย่ลงและเศรษฐกิจฟื้นตัวน้อยกว่าคาด ธปท. อาจปรับลดดอกเบี้ยนโยบายได้อีก

ขณะที่ดัชนีคาดการณ์อัตราผลตอบแทนพันธบัตรรัฐบาล 5 และ 10 ปี ณ สิ้นไตรมาส 4 อยู่ในเกณฑ์ “ไม่เปลี่ยนแปลง (Unchanged)” โดยดัชนีอยู่ในระดับเดียวกันจากครั้งที่แล้วจากการมีผู้ตอบแบบสอบถามจำนวนมากขึ้นคาดการณ์ว่าอัตราผลตอบแทนอาจปรับตัวสูงขึ้น อย่างไรก็ตามมีผู้ตอบแบบสอบถามบางส่วนคาดว่าอัตราผลตอบแทนอาจไม่ปรับสูงขึ้นไปมากกว่านี้แล้ว สะท้อนมุมมองของตลาดที่ว่าอัตราผลตอบแทนพันธบัตร 5 และ 10 ปี น่าจะไม่เปลี่ยนแปลงจากระดับ 1.24% และ 2.06 ตามลำดับ ณ วันที่ทำการสำรวจ (21 ต.ค. 64) โดยปัจจัยที่มีผลต่อการคาดการณ์ ได้แก่ อุปสงค์และอุปทานในตลาดตราสารหนี้ ทิศทางอัตราดอกเบี้ยโลก รวมถึง เศรษฐกิจในประเทศเป็นหลัก

“ผู้ตอบแบบสอบถามส่วนมากยังคงคาดว่าอัตราผลตอบแทนอาจปรับตัวสูงขึ้นเนื่องจากมีโอกาสสูงที่ธนาคารกลางสหรัฐจะลดคิวอีภายในปีนี้ และยังได้รับแรงกดดันจากการออกพันธบัตรรัฐบาลที่มากขึ้นจากกระทรวงการคลัง ทั้งนี้ผู้ตอบแบบสอบถามบางท่านคาดว่าอัตราผลตอบแทนในระดับปัจจุบันค่อนข้างสูงแล้ว อาจขึ้นไปอีกไม่ได้มากเนื่องจากสภาพคล่องในระบบเศรษฐกิจในประเทศยังมีอยู่มาก”

นางสาวอริยา กล่าว

โดย สำนักข่าวอินโฟเควสท์ (04 พ.ย. 64)

Tags: FETCO, ดัชนีความเชื่อมั่นนักลงทุน, ตลาดหุ้น, สภาธุรกิจตลาดทุนไทย, ไพบูลย์ นลินทรางกูร