ข่าว

CIMBT ชี้เงินเฟ้อพุ่งชั่วคราวไม่น่าห่วง แนะระวังหากขึ้นดอกเบี้ยสกัดช่วงศก.ชะลอ

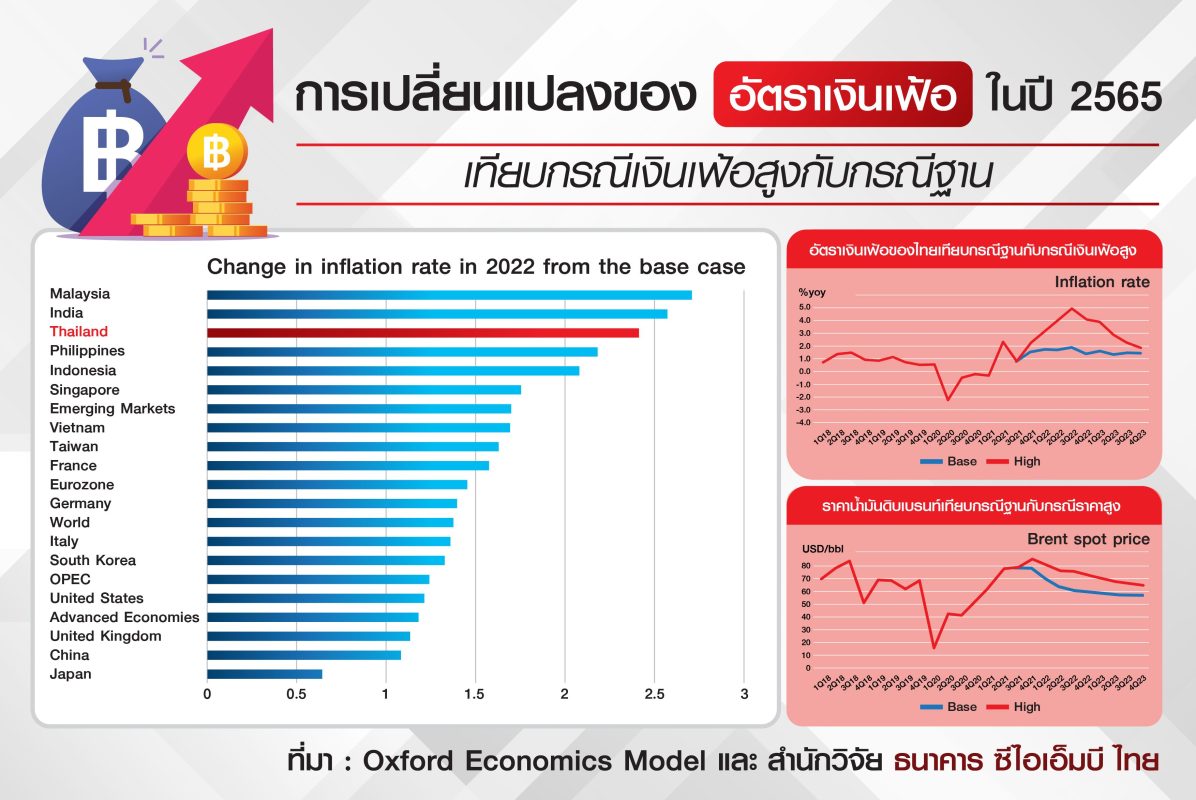

นายอมรเทพ จาวะลา ผู้ช่วยกรรมการผู้จัดการใหญ่ สำนักวิจัย ธนาคาร ซีไอเอ็มบี ไทย (CIMBT) เปิดเผยว่า จากกระแสความกังวลถึงความเสี่ยงสำคัญปี 2565 ว่าเศรษฐกิจโลกจะเข้าสู่สภาวะ Stagflation หรือ เศรษฐกิจชะลอตัวแรง ที่มักตามมาด้วยปัญหาคนว่างงาน พร้อมกับเผชิญปัญหาเงินเฟ้อเร่งตัวขึ้นอย่างรวดเร็วนั้น มองว่า มีความเป็นไปได้ที่อัตราเงินเฟ้อจะสูงกว่า 2% ในไตรมาส 3/65 จากฐานที่ต่ำปี 64 แต่อัตราเงินเฟ้อที่สูงขึ้นชั่วคราวตามราคาน้ำมัน ไม่น่าเป็นอุปสรรคต่อการฟื้นตัวทางเศรษฐกิจ

เศรษฐกิจไทยช่วงไตรมาส 4/64 น่าจะฟื้นตัวจากไตรมาส 3 ได้ราว 1.4% (QoQ) แม้จะหดตัวเทียบกับช่วงเวลาเดียวกันปีก่อนราว 0.9% (YoY) จากการบริโภคที่อ่อนแอ คนขาดกำลังซื้อ นักลงทุนและผู้บริโภคขาดความเชื่อมั่นจากจำนวนผู้ติดเชื้อรายวันที่ยังสูงแม้จะเปิดเมืองแล้วก็ตาม เนื่องจากจำนวนนักท่องเที่ยวต่างชาติยังไม่มาก เราคงหวังมาตรการทางการคลังในการกระตุ้นการบริโภคและประคองค่าครองชีพของประชาชนที่มีรายได้น้อย เพื่อบรรเทาปัญหาเศรษฐกิจชะลอตัวในช่วงที่เงินเฟ้อขยับขึ้น

“ในภาวะเช่นนี้ เศรษฐกิจไทยยังห่างไกลจากภาวะ stagflation โดยเรายังมองว่าเศรษฐกิจไทยมีโอกาสขยายตัวได้ราว 3.2% ในปีหน้า ยกเว้นมีปัจจัยเสี่ยงเพิ่มเติมที่ทำเงินเฟ้อเร่งขึ้น”

นายอมรเทพ ระบุ

สำหรับปัจจัยเสี่ยงเศรษฐกิจในปีหน้า คือ ภาวะเงินเฟ้อ แต่เงินเฟ้อไม่เพียงแต่มาจากราคาน้ำมันเท่านั้น ความเป็นไปได้ของเงินเฟ้อมาจาก 4 ปัจจัยดังนี้

1. ราคาน้ำมัน โดยราคาน้ำมันที่สูงขึ้น จะทำให้ราคาสินค้าโภคภัณฑ์อื่นๆ สูงขึ้นตาม จนทำให้สินค้าที่เป็นต้นทุนการผลิตหรือค่าใช้จ่ายต่างๆ สูงขึ้น

2. อุปทานชะงักงัน – ปัญหาด้านอุปทานหรือสิ่งที่ทำให้ภาคการผลิตชะลอ ไม่ว่าจะเป็นประเด็นที่จีนขาดแคลนวัตถุดิบ ขาดแคลนพลังงาน จนผลิตสินค้าได้ลดลงและต้นทุนการผลิตสูงขึ้น เกิดปัญหาอุปสงค์ส่วนเกินจนดันราคาสินค้าให้สูงขึ้น หรือแม้แต่ปัญหาขาดแคลนตู้คอนเทนเนอร์ หรือขาดชิป semi-conductor ที่นำไปสู่การขาดวัตถุดิบสำคัญและกระทบการส่งออก

3. ต้นทุนกู้ยืมที่สูงขึ้น – จากเงินเฟ้อที่สูงขึ้น ธนาคารกลางประเทศพัฒนาแล้วเริ่มส่งสัญญาณขึ้นอัตราดอกเบี้ยนโยบาย หรือเตรียมถอนมาตรการ QE ซึ่งมีผลทำให้นักลงทุนเทขายพันธบัตรรัฐบาล เมื่อมีความต้องการลดลง อัตราผลตอบแทนพันธบัตรขยับสูงขึ้น เอกชนต้องระดมทุนผ่านตลาดหุ้นกู้ โดยต้องให้ผลตอบแทนที่สูงขึ้นตามพันธบัตรรัฐบาลไปด้วย เมื่อเอกชนแบกรับต้นทุนการเงินสูงขึ้น ต้นทุนจะถูกผลักไปให้ผู้บริโภคผ่านราคาสินค้าและบริการที่สูงขึ้น

4. เงินบาทอ่อนค่า – นักลงทุนกังวลต่อต้นทุนการเงินที่สูงขึ้นในฝั่งของสหรัฐ ทำให้นักลงทุนเทขายสินทรัพย์เสี่ยงในตลาดเกิดใหม่รวมทั้งตลาดทุนไทยไปถือสินทรัพย์ในรูปสกุลดอลลาร์สหรัฐแทน ซึ่งเงินบาทที่อ่อนค่า ทำให้ต้นทุนการนำเข้าทุกอย่างขยับขึ้น

นายอมรเทพ กล่าวว่า ราคาน้ำมันที่สูงขึ้น แนวโน้มดอกเบี้ยขาขึ้น และการอ่อนค่าของเงินบาท มีทั้งกลุ่มธุรกิจ/อุตสาหกรรมที่มีแนวโน้มได้รับผลกระทบเชิงลบและกลุ่มที่ได้ประโยชน์ โดยได้ประเมินกลุ่มธุรกิจ/อุตสาหกรรม แยกเป็น 4 กลุ่ม ดังนี้

– กลุ่มที่ได้รับผลกระทบเชิงลบรุนแรง ได้แก่ ธุรกิจการขนส่ง ธุรกิจประมง ธุรกิจก่อสร้าง ผลิตภัณฑ์สิ่งทอ ท่องเที่ยว กลุ่มโรงแรม และร้านอาหาร รวมถึงคนขับรถบรรทุก และชาวประมง กลุ่มนี้จะได้รับผลกระทบรุนแรงจากต้นทุนการขนส่ง เดินทาง และต้นทุนวัตถุดิบที่เพิ่มสูงขึ้น

– กลุ่มธุรกิจ/อุตสาหกรรมที่ได้รับผลกระทบระดับปานกลาง ได้แก่ กลุ่มอสังหาริมทรัพย์ ค้าปลีก ค้าส่ง กลุ่มบรรจุภัณฑ์กระดาษ จำหน่ายรถจักรยานยนต์และรถยนต์ ปั๊มน้ำมัน ธุรกิจสินเชื่อเช่าซื้อ และกลุ่มสื่อโฆษณาและบันเทิง (มีเดีย) กลุ่มพวกนี้ มีต้นทุน (รวมถึงดอกเบี้ย) และราคาสินค้าที่จะขยับขึ้น รายได้ลดลงตามการอ่อนแอของกำลังซื้อในประเทศ รวมถึงกลุ่มที่มีรายได้ประจำ ทั้งพนักงานบริษัทเอกชน และข้าราชการ จะถูกกระทบจากราคาสินค้าที่เพิ่มสูงขึ้นด้วย

– กลุ่มที่ได้ประโยชน์ระดับปานกลาง ได้แก่ กลุ่มพลังงานทดแทน พลังงานทางเลือก ปาล์มน้ำมัน สินค้าเกษตร ผู้ส่งออก กลุ่มผลิตภัณฑ์อิเล็กทรอนิกส์ เกษตรแปรรูป ชิ้นส่วนยานยนต์ ตามเงินบาทที่อ่อนค่าช่วยสนับสนุนความสามารถในการแข่งขัน ความต้องการของสินค้ายังมีอยู่ รวมถึงการจ้างงานในกลุ่มนี้มีแนวโน้มเพิ่มขึ้นด้วย

– กลุ่มที่ได้ประโยชน์สูง ได้แก่ กลุ่มสำรวจและขุดเจาะน้ำมัน กลุ่มยางพารา กลุ่มถ่านหิน กลุ่มธนาคาร ธุรกิจการเงิน ประกันภัย พวกนี้ได้ประโยชน์จากดอกเบี้ยที่สูงขึ้นได้ในอนาคต และรายได้เติบโตตามราคาน้ำมันที่เพิ่มขึ้น

นายอมรเทพ กล่าวว่า เศรษฐกิจโลกอาจเผชิญปัญหาราคาน้ำมันพุ่งขึ้นต่อเนื่อง ประกอบกับความเสี่ยงอื่นๆ ที่นำไปสู่ภาวะเงินเฟ้อ ถ้าราคาน้ำมันซึ่งเป็นต้นทุนภาคการผลิตส่วนใหญ่เร่งขึ้นแล้ว มีความเป็นไปได้สูงที่อัตราเงินเฟ้อของไทยจะขยับขึ้นเร็วกว่าที่คาด แม้ปัจจัยด้านราคาพลังงาน และปัญหาเชิงโครงสร้างด้านอุปทานอื่น ๆ จะกระทบราคาสินค้าชั่วคราวในปี 2565 โดยราคาน้ำมันน่าจะอยู่ในระดับสูงสุดช่วงไตรมาสสี่ปีนี้ และปรับตัวลดลงตามอุปทานที่เพิ่มขึ้น แต่ราคาน้ำมันอาจลดลงช้ากว่าที่คาดไว้ในกรณีฐานในปีหน้า ซึ่งปัญหาด้านเงินเฟ้ออาจรุนแรง และกระทบการฟื้นตัวทางเศรษฐกิจได้

ทั้งนี้ หากสมมติฐานราคาน้ำมันดิบเบรนท์ไตรมาส 4 ปีนี้ที่น่าจะเฉลี่ยที่ 83 ดอลลาร์สหรัฐ/บาร์เรล พุ่งขึ้นไปสู่ระดับ 88 ดอลลาร์สหรัฐ/บาร์เรล และในปีหน้าจากเฉลี่ยที่ 66 ดอลลาร์สหรัฐ/บาร์เรล พุ่งขึ้นไปสู่ระดับ 78 ดอลลาร์สหรัฐ/บาร์เรลแล้ว อัตราเงินเฟ้อของไทยน่าจะเร่งตัวมากกว่าที่คาดไว้ โดยในสมมติฐานปัจจุบัน เรามองว่าอัตราเงินเฟ้อในช่วงไตรมาส 4 ปี 2564 อาจเพิ่มขึ้นจากเฉลี่ยที่ 1.5% ไปที่ 2.3% และอัตราเงินเฟ้อปี 2565 อาจเพิ่มจาก 1.7% เป็น 4.1% ได้ (หรือเพิ่มขึ้น 2.4% จากกรณีฐาน) อย่างไรก็ดี ในกรณีเช่นนี้ อัตราเงินเฟ้อในปี 65 ที่พุ่งได้ถึง 5% ในช่วงไตรมาส 3 อาจเป็นระดับสูงสุด ก่อนปรับตัวลดลงในช่วงเวลาต่อมา

นายอมรเทพ สรุปว่า แม้นักลงทุนกำลังกังวลปัญหาเงินเฟ้อ เศรษฐกิจโลกจะชะลอตัวแรงตามราคาน้ำมัน และอุปทานชะงักงันในหลายภาคการผลิต แต่เชื่อว่าปัญหาราคาน้ำมัน และปัจจัยลบต่อเศรษฐกิจอื่น ๆ จะคลี่คลายในไตรมาสแรกปี 65 เศรษฐกิจโลกอาจชะลอตัวช่วงสั้น และยังไม่จำเป็นต้องใช้นโยบายการเงินเข้มงวดด้วยการขึ้นอัตราดอกเบี้ยนโยบายสกัดเงินเฟ้อ

อย่างไรก็ดี เพื่อเตรียมพร้อมหากปัญหาราคาน้ำมัน และด้านอุปทานอื่นยืดเยื้อยาวนานกว่าคาด เงินเฟ้อที่เร่งขึ้นแรงปี 65 มีผลลบต่อการขยายตัวทางเศรษฐกิจในแทบทุกประเทศ และอาจดึง GDP ของไทยให้ขยายตัวต่ำกว่าคาดได้ราว 1.2% สู่ระดับ 2.0% จากเดิมที่คาดไว้ 3.2% แต่การเติบโตทางเศรษฐกิจที่ยังเป็นบวก ก็นับว่าปัญหาด้านเงินเฟ้อไม่ได้ทำให้เศรษฐกิจโลกเข้าสู่ภาวะวิกฤติ และน่าจะเป็นภาวะชั่วคราว

ในทางปฏิบัติ เศรษฐกิจไทยอาจไม่ชะลอตัวอย่างในแบบจำลองก็ได้ หากภาครัฐมีมาตรการรับมือที่เหมาะสม เช่น การไม่จำเป็นต้องเร่งขยับขึ้นอัตราดอกเบี้ยนโยบาย เพื่อสกัดเงินเฟ้อที่มาจากด้านอุปทาน เพราะจะยิ่งทำให้การฟื้นตัวของการบริโภคและการลงทุนของเอกชนทรุดตัวลงไปอีก อาจเสริมสภาพคล่องธุรกิจขนาดเล็กที่ขาดรายได้ ให้สามารถรักษาระดับการจ้างงานและมีเงินทุนหมุนเวียนธุรกิจให้อยู่ได้ในปีหน้า

นอกจากนี้ นโยบายการคลังยังจำเป็นในการดูแลผู้มีรายได้น้อยด้วยมาตรการเงินโอนและลดค่าครองชีพ โดยเฉพาะค่าไฟฟ้าและค่าขนส่งมวลชน แต่ไม่ควรบิดเบือนกลไกตลาดด้วยการลดราคาน้ำมัน เพราะจะเป็นภาระทางการคลังที่มาก และจะไม่สนับสนุนนโยบายการประหยัดพลังงานในระยะยาว

“สรุปว่า เงินเฟ้อไม่ได้น่ากลัวอย่างที่คิด แต่ให้ระวังมาตรการที่มารับมือกับเงินเฟ้อ เช่น การรีบขึ้นอัตราดอกเบี้ยในช่วงเศรษฐกิจชะลอ หรือการลังเลที่จะใช้นโยบายการคลังในการดูแลผู้ได้รับผลกระทบ ซึ่งอาจทำให้เศรษฐกิจไทยชะลอตัวในปีหน้าได้”

นายอมรเทพ ระบุ

โดย สำนักข่าวอินโฟเควสท์ (26 ต.ค. 64)

Tags: CIMBT, ธนาคาร ซีไอเอ็มบี ไทย, ราคาน้ำมัน, อมรเทพ จาวะลา, เงินเฟ้อ, เศรษฐกิจโลก, เศรษฐกิจไทย